ChongMingS.COM崇明網訊 8月20日,最高法正式發布新修訂的《最高人民法院關于審理民間借貸案件適用法律若干問題的規定》。

民間借貸利率司法保護上限迎來大范圍調整,年利率24%和36%的“兩線三區”原則將成為歷史。

01最高法:大幅下調民間借貸利率的司法保護上限

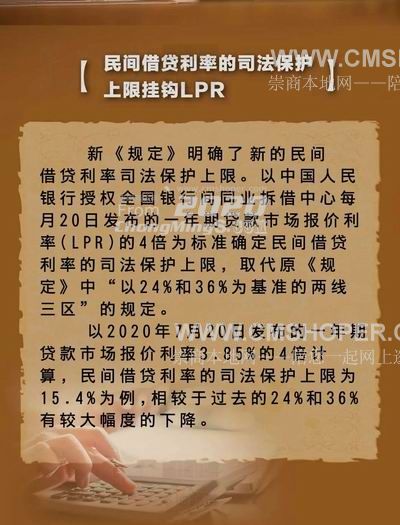

民間借貸的利率是民間借貸合同中的核心要素。《規定》對民間借貸利率司法保護上限作出調整,明確以中國人民銀行授權全國銀行間同業拆借中心每月20日發布的一年期貸款市場報價利率(LPR)的4倍為標準確定民間借貸利率的司法保護上限,取代原《規定》中“以24%和36%為基準的兩線三區”的規定,大幅度降低民間借貸利率的司法保護上限。

最高人民法院審判委員會專職委員 賀小榮:以2020年7月20日發布的一年期貸款市場報價利率3.85%的4倍計算為例,民間借貸利率的司法保護上限為15.4%,相較于過去的24%和36%有較大幅度下降。

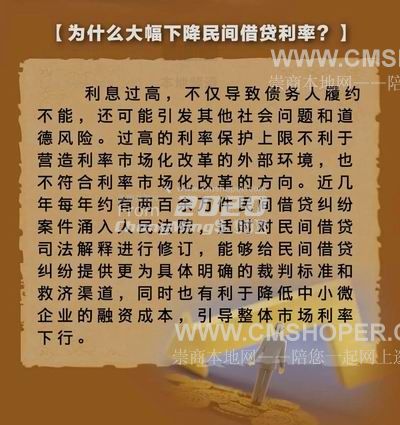

賀小榮表示,民間借貸與中小微企業有著千絲萬縷的聯系,大幅度降低民間借貸利率的司法保護上限,有利于降低中小微企業的融資成本,引導整體市場利率下行,是當前恢復經濟和保市場主體的重要舉措。

02民間借貸逾期利率不得高于司法保護上限

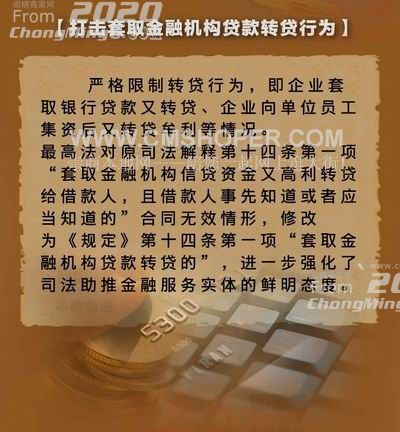

最高法有關負責人介紹,新規并未禁止正常的民間借貸,但針對審判實踐中有關企業套取銀行貸款又高利轉貸、企業向單位員工集資后又轉貸牟利等情況,新規明確將此作為“民間借貸合同無效”的一種情形。

根據新規,民間個人借貸中,出借人的資金必須是屬于其合法收入的自有貨幣資金,禁止吸收他人資金轉手放款。

民間借貸利率超過中國人民銀行公布的金融機構同期、同檔次貸款利率的4倍,就將界定為高利借貸行為。而根據我國法律規定,高利放貸嚴格禁止。

最高人民法院審判委員會專職委員 賀小榮:民間個人借貸利率由借貸雙方協商確定,但雙方協商的利率不得超過中國人民銀行公布的金融機構同期、同檔次貸款利率(不含浮動)的4倍。超過上述標準的,應界定為高利借貸行為。

賀小榮介紹,當事人約定的逾期利率也不得高于民間借貸利率的司法保護上限。即借貸雙方對逾期利率有約定的,從其約定,但以不超過合同成立時一年期貸款市場報價利率4倍為限。此外,當事人主張的逾期利率、違約金、其他費用之和也不得高于民間借貸利率的司法保護上限。

03最高法:禁止以營利為目的“職業放貸”行為

新規對“職業放貸”行為進行了規范,新規明確未依法取得放貸資格的出借人,以營利為目的向社會不特定對象提供借款的,應當認定為無效。

近幾年,隨著民間借貸的迅速發展,放貸人的職業化傾向越來越明顯,出現了所謂“職業放貸人”,就是出借人的出借行為具有反復性、經常性,借款目的也具有營業性。對此,新規明確,對于以“民間借貸”為名,未經金融監管部門批準而面向社會公眾發放貸款的行為,應認定無效。

最高人民法院審判委員會專職委員 賀小榮:在人民法院認定借貸合同無效的五種情形中增加了一種,即第十四條第三項“未依法取得放貸資格的出借人,以營利為目的向社會不特定對象提供借款的”應當認定無效。

此外,最高法表示,要嚴格限制高利轉貸行為,即有的企業從銀行貸款后再高利轉貸,特別是少數國有企業從銀行獲得貸款后轉手從事貸款通道業務,違背了金融服務實體的價值導向。

04助貸機構等利潤將被攤薄

柒財智庫高級研究員畢研廣表示,之前民間借貸的利率是24%,很多的小貸公司和民間放貸機構,也是遵循24%的利率。而在24%—36%部分為可協商、可協調。

超過36%部分,認定無效。現在則變成了民間借貸的最高利率上限,按照LPR(貸款市場報價利率)的4倍為最高,不再設定區間,超過LPR4倍的認定為高利貸,相較于過去的24%和36%下降幅度較大。

“不過,LPR不會一直降低,畢竟它是上下浮動的,雖然現階段LPR處在一個較低的水平,未來隨著經濟的發展,LPR肯定會出現一定的上揚。所以,對于金融機構和助貸機構來講,現階段將根據紅線重新對貸款產品進行定價,可能會出現利率較低,利潤較薄。

未來隨著LPR的調整,整體上也會出現上揚。”畢研廣認為,影響較大的是P2P和民間借貸行業,之前很多的P2P是出借人、借款人模式,其中的網貸平臺執行的標準幾乎是一口價模式。受到此次最高法民間借貸上限的調整,最高不超過LPR4倍。那么,民間借貸和民間金融在融資方面會進行大幅的縮水。

不過,對于小微企業和個人來講,不管是金融渠道融資還是民間借貸,利息都降下來,融資成本將變得相對便宜。

網友回復